Как подать заявку на лизинг во все банки: пошаговая инструкция

Хотите лизинг, но боитесь отказа? Узнайте, как подать заявку сразу во все банки и получить одобрение! Секреты, лайфхаки и подводные камни лизинга.

Лизинг – это удобный финансовый инструмент, позволяющий организациям и индивидуальным предпринимателям приобретать необходимое оборудование, транспорт или недвижимость без значительных единовременных затрат. Вместо покупки, компания арендует имущество у лизинговой компании, постепенно выплачивая его стоимость. Подача заявки на лизинг во все банки одновременно может значительно увеличить шансы на получение одобрения, но требует тщательной подготовки и понимания процесса. Давайте разберемся, как правильно подать заявку и повысить вероятность положительного решения.

Что такое лизинг и кому он подходит?

Лизинг – это финансовая аренда, при которой лизингодатель (лизинговая компания или банк) приобретает имущество и передает его лизингополучателю (предприятию или ИП) во временное пользование за определенную плату. В течение срока лизинга лизингополучатель выплачивает лизинговые платежи, которые покрывают стоимость имущества, проценты и другие расходы лизингодателя. По окончании срока лизинга лизингополучатель может выкупить имущество по остаточной стоимости, продлить договор лизинга или вернуть имущество лизингодателю.

Лизинг подходит для:

- Предприятий, которым необходимо обновить или расширить производственные мощности.

- Индивидуальных предпринимателей, нуждающихся в транспорте или оборудовании для ведения бизнеса.

- Компаний, стремящихся оптимизировать налоговые выплаты (лизинговые платежи относятся на расходы, уменьшая налогооблагаемую базу).

- Организаций, которым важно сохранить оборотные средства и избежать крупных единовременных затрат.

Преимущества лизинга:

- Сохранение оборотных средств: Не требуется единовременная выплата полной стоимости имущества.

- Налоговые льготы: Лизинговые платежи относятся на расходы, уменьшая налогооблагаемую базу. Ускоренная амортизация лизингового имущества позволяет быстрее списывать его стоимость.

- Гибкие условия: Возможность согласования индивидуального графика платежей и срока лизинга.

- Упрощенная процедура оформления: По сравнению с кредитом, процедура оформления лизинга часто проще и быстрее.

- Возможность выкупа имущества: По окончании срока лизинга можно выкупить имущество по остаточной стоимости.

Подача заявки на лизинг во все банки – это эффективный способ найти наиболее выгодные условия финансирования. Однако, это требует тщательной подготовки и организации. Вот пошаговая инструкция, которая поможет вам в этом процессе:

1. Сбор информации и определение потребностей

Прежде чем подавать заявки, необходимо четко определить свои потребности и собрать необходимую информацию:

- Определите, какое имущество вам необходимо: Точно укажите марку, модель, технические характеристики и стоимость имущества.

- Оцените свои финансовые возможности: Определите, какую сумму вы готовы выплачивать в качестве лизинговых платежей.

- Соберите информацию о банках и лизинговых компаниях: Изучите предложения различных банков и лизинговых компаний, сравните условия лизинга, процентные ставки, сроки и требования к заемщикам. Обратите внимание на репутацию и отзывы о компании.

2. Подготовка пакета документов

Для подачи заявки на лизинг вам потребуется подготовить пакет документов, который обычно включает:

- Заявление на лизинг: Заполняется по форме банка или лизинговой компании.

- Копии учредительных документов: Устав, свидетельство о регистрации, свидетельство о постановке на учет в налоговом органе.

- Финансовая отчетность: Бухгалтерский баланс, отчет о прибылях и убытках за последние несколько лет.

- Документы, подтверждающие право собственности на имущество (при наличии): Свидетельства о праве собственности, договоры купли-продажи.

- Копии паспортов руководителей и учредителей: Для идентификации личности.

- Технико-экономическое обоснование (ТЭО): Обоснование экономической целесообразности приобретения имущества в лизинг.

- Другие документы: В зависимости от требований конкретного банка или лизинговой компании.

Важно: Уточните полный перечень необходимых документов в каждом банке или лизинговой компании, так как требования могут отличаться.

3. Подача заявок в банки и лизинговые компании

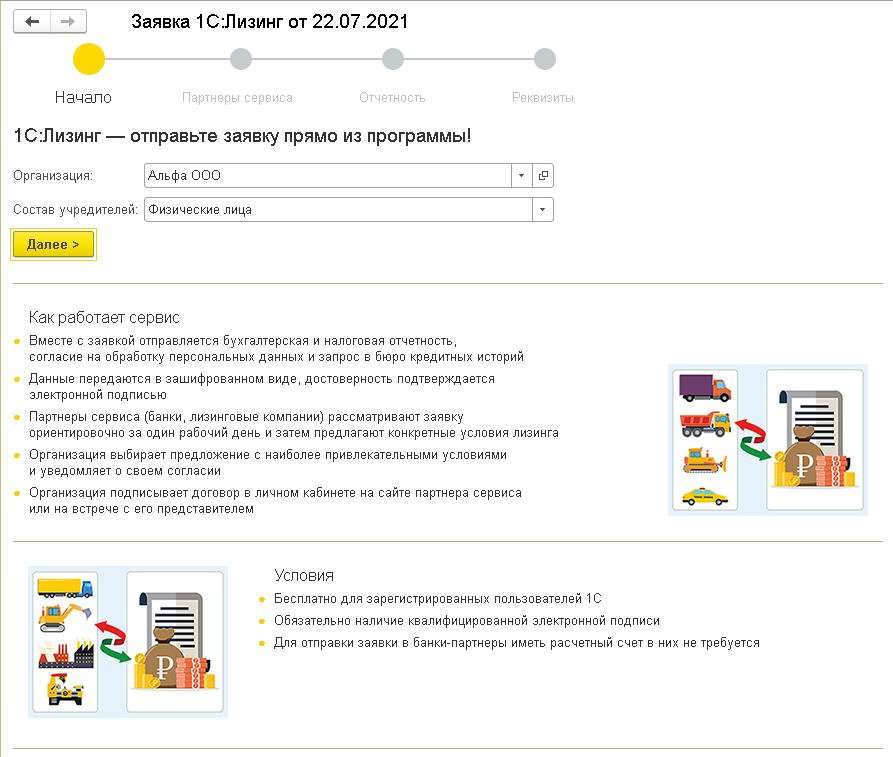

После подготовки пакета документов можно приступать к подаче заявок. Существует несколько способов подачи заявок:

- Личное посещение банка или лизинговой компании: Предоставление документов лично и консультация со специалистом.

- Подача заявки онлайн: Заполнение онлайн-формы на сайте банка или лизинговой компании и загрузка сканированных копий документов.

- Обращение к лизинговому брокеру: Лизинговый брокер поможет подобрать наиболее выгодные условия лизинга и подать заявки в несколько банков и лизинговых компаний.

Рекомендации:

- Подавайте заявки одновременно в несколько банков и лизинговых компаний, чтобы увеличить шансы на получение одобрения.

- Внимательно заполняйте все поля заявки, предоставляйте достоверную информацию и прикладывайте все необходимые документы.

- Будьте готовы ответить на вопросы специалистов банка или лизинговой компании и предоставить дополнительную информацию при необходимости.

4. Рассмотрение заявок и выбор лучшего предложения

После подачи заявок банки и лизинговые компании проводят анализ предоставленных документов и принимают решение об одобрении или отказе в лизинге. Срок рассмотрения заявки может варьироваться от нескольких дней до нескольких недель.

При рассмотрении заявки банки и лизинговые компании оценивают:

- Финансовое состояние лизингополучателя: Платежеспособность, кредитную историю, финансовую устойчивость.

- Экономическую целесообразность лизинговой сделки: Обоснованность приобретения имущества в лизинг, потенциальную прибыльность проекта.

- Риски, связанные с лизинговой сделкой: Риски неплатежей, риски потери имущества, риски изменения рыночной конъюнктуры.

После получения предложений от разных банков и лизинговых компаний необходимо сравнить их условия и выбрать наиболее выгодное:

- Процентная ставка: Определяет стоимость лизинга.

- Срок лизинга: Влияет на размер ежемесячных платежей.

- Размер авансового платежа: Первоначальный взнос, который необходимо внести при заключении договора лизинга.

- График платежей: Определяет порядок и сроки выплаты лизинговых платежей.

- Условия выкупа имущества: Стоимость выкупа имущества по окончании срока лизинга.

- Дополнительные условия: Страхование имущества, комиссии, штрафы.

После выбора лучшего предложения необходимо заключить договор лизинга. Договор лизинга – это юридический документ, который определяет права и обязанности сторон. Внимательно изучите все условия договора перед его подписанием. Обратите внимание на следующие пункты:

- Предмет договора: Описание имущества, передаваемого в лизинг.

- Срок лизинга: Продолжительность договора лизинга.

- Лизинговые платежи: Размер, порядок и сроки выплаты лизинговых платежей.

- Права и обязанности сторон: Обязанности лизингодателя и лизингополучателя.

- Ответственность сторон: Ответственность за нарушение условий договора.

- Условия расторжения договора: Условия, при которых договор может быть расторгнут.

- Порядок разрешения споров: Процедура разрешения споров между сторонами.

После подписания договора лизинга лизингодатель приобретает имущество и передает его лизингополучателю во временное пользование. Лизингополучатель обязуется выплачивать лизинговые платежи в соответствии с графиком платежей.

Ключевые факторы, влияющие на одобрение заявки на лизинг

Несколько факторов могут существенно повлиять на решение банка или лизинговой компании об одобрении вашей заявки. Учитывайте их при подготовке документов и подаче заявления.

Финансовое состояние компании

Это, пожалуй, самый важный фактор. Банки и лизинговые компании тщательно анализируют финансовую отчетность, чтобы убедиться в платежеспособности компании и ее способности вовремя выплачивать лизинговые платежи. Обратите внимание на:

- Прибыльность: Наличие стабильной прибыли является ключевым показателем финансовой устойчивости.

- Ликвидность: Способность компании быстро погашать свои краткосрочные обязательства.

- Кредитная история: Отсутствие просрочек по кредитам и другим обязательствам.

- Долговая нагрузка: Соотношение между заемными и собственными средствами компании.

Качество бизнес-плана

Если вы планируете использовать лизинг для финансирования нового проекта, предоставление хорошо проработанного бизнес-плана может значительно повысить ваши шансы на одобрение. Бизнес-план должен содержать:

- Описание проекта: Цели, задачи и этапы реализации проекта.

- Анализ рынка: Описание целевой аудитории, конкурентов и рыночных тенденций.

- Финансовый план: Прогноз доходов, расходов и прибыли проекта.

- Оценка рисков: Описание потенциальных рисков и мер по их минимизации.

Наличие обеспечения

В некоторых случаях банки и лизинговые компании могут потребовать предоставление обеспечения по лизинговой сделке. В качестве обеспечения может выступать:

- Залог имущества: Имущество, принадлежащее компании.

- Гарантия: Гарантия третьей стороны, которая обязуется выплатить лизинговые платежи в случае неплатежеспособности лизингополучателя.

- Поручительство: Поручительство физического лица, которое несет ответственность за исполнение обязательств по договору лизинга.

Репутация компании

Банки и лизинговые компании также учитывают репутацию компании при принятии решения об одобрении заявки. Важно иметь:

- Положительные отзывы клиентов и партнеров: Свидетельствуют о надежности и профессионализме компании.

- Отсутствие судебных разбирательств и санкций: Указывает на соблюдение компанией законодательства и нормативных требований.

- Прозрачную структуру собственности: Позволяет банку или лизинговой компании оценить риски, связанные с управлением компанией.

Как повысить шансы на одобрение заявки на лизинг

Чтобы повысить свои шансы на одобрение заявки на лизинг, следуйте следующим рекомендациям:

- Подготовьте полный и достоверный пакет документов: Убедитесь, что все документы заполнены правильно и содержат актуальную информацию.

- Улучшите финансовые показатели компании: Повысьте прибыльность, ликвидность и снизьте долговую нагрузку.

- Разработайте качественный бизнес-план: Обоснуйте экономическую целесообразность приобретения имущества в лизинг.

- Предоставьте обеспечение по лизинговой сделке: Если это возможно, предложите залог имущества или гарантию третьей стороны.

- Обратитесь к лизинговому брокеру: Лизинговый брокер поможет подобрать наиболее выгодные условия лизинга и подать заявки в несколько банков и лизинговых компаний.

Типичные ошибки при подаче заявки на лизинг и как их избежать

Некоторые ошибки могут существенно снизить ваши шансы на получение одобрения. Знание этих ошибок и способов их избежать поможет вам успешно получить лизинг.

Неполный или недостоверный пакет документов

Одна из самых распространенных ошибок – предоставление неполного или недостоверного пакета документов. Банки и лизинговые компании тщательно проверяют все документы, и любая неточность или отсутствие необходимого документа может привести к отказу. Чтобы избежать этой ошибки:

- Внимательно изучите требования банка или лизинговой компании к пакету документов.

- Заполняйте все поля заявки правильно и предоставляйте достоверную информацию.

- Прикладывайте все необходимые документы в сканированном или электронном виде.

- Перепроверьте все документы перед подачей заявки.

Плохая кредитная история

Наличие просрочек по кредитам и другим обязательствам может негативно повлиять на решение банка или лизинговой компании. Чтобы избежать этой проблемы:

- Своевременно погашайте все кредиты и другие обязательства.

- Регулярно проверяйте свою кредитную историю и исправляйте любые ошибки.

- Если у вас есть просрочки, постарайтесь их погасить до подачи заявки на лизинг.

- Предоставьте банку или лизинговой компании объяснение причин просрочек и доказательства того, что вы исправили ситуацию.

Низкая прибыльность компании

Если ваша компания не демонстрирует стабильную прибыльность, банки и лизинговые компании могут усомниться в вашей способности выплачивать лизинговые платежи. Чтобы улучшить свои финансовые показатели:

- Увеличьте объем продаж и выручку.

- Сократите расходы и издержки.

- Повысьте эффективность использования активов.

- Рефинансируйте долги на более выгодных условиях.

Недостаточное обеспечение

Если вы не можете предоставить достаточное обеспечение по лизинговой сделке, банки и лизинговые компании могут отказать вам в лизинге. Чтобы решить эту проблему:

- Предложите в качестве обеспечения имущество, имеющее высокую ликвидность и стоимость.

- Привлеките гаранта или поручителя с хорошей кредитной историей и финансовым состоянием.

- Рассмотрите возможность использования страхования лизинговых рисков.

Неправильный выбор лизинговой компании

Выбор неподходящей лизинговой компании может привести к отказу в лизинге или к невыгодным условиям. Чтобы избежать этой ошибки:

- Изучите предложения различных банков и лизинговых компаний.

- Сравните условия лизинга, процентные ставки, сроки и требования к заемщикам.

- Обратите внимание на репутацию и отзывы о компании.

- Проконсультируйтесь с лизинговым брокером.

Альтернативные варианты финансирования для бизнеса

Если вам отказали в лизинге, не стоит отчаиваться. Существуют и другие варианты финансирования для бизнеса, которые могут быть вам доступны.

- Кредит: Банковский кредит – это один из самых распространенных способов финансирования бизнеса.

- Микрозайм: Микрозаймы – это небольшие кредиты, которые выдаются микрофинансовыми организациями.

- Инвестиции: Привлечение инвестиций от частных инвесторов или венчурных фондов.

- Краудфандинг: Сбор средств от большого количества людей через онлайн-платформы.

- Государственные программы поддержки: Получение субсидий, грантов и других видов государственной поддержки.

Каждый из этих вариантов имеет свои преимущества и недостатки, поэтому важно тщательно изучить их и выбрать наиболее подходящий для вашего бизнеса.

Лизинг остается привлекательным инструментом для развития бизнеса, предлагая гибкость и налоговые преимущества. Успешная подача заявки требует внимательной подготовки, анализа собственных финансовых возможностей и выбора надежного лизингового партнера. Тщательно изучите все условия договора и не стесняйтесь задавать вопросы, чтобы избежать неприятных сюрпризов в будущем. Помните, что лизинг – это долгосрочное обязательство, поэтому важно подходить к его выбору ответственно. Уделив достаточно времени и внимания подготовке, вы сможете получить одобрение и воспользоваться всеми преимуществами лизинга для развития вашего бизнеса.

Оформление заявки на лизинг во все банки – это стратегически верный шаг для поиска самых выгодных условий финансирования. Такой подход требует тщательной подготовки документов, анализа рынка и понимания критериев оценки лизингополучателей. Правильно подготовленная заявка, подкрепленная сильным бизнес-планом и положительной кредитной историей, значительно повышает шансы на успех. Не стоит бояться обращаться к профессиональным лизинговым брокерам, которые могут оказать неоценимую помощь в этом процессе. В конечном итоге, выбор оптимального лизингового предложения станет важным шагом на пути к развитию и процветанию вашего бизнеса.

Описание: Узнайте, как правильно заполнить и подать **заявку на лизинг во все банки**, чтобы получить одобрение и выбрать лучшее предложение для вашего бизнеса.